来源:光大证券固收研究

作者:张旭 曾章蓉

1、供应链金融是什么?

供应链金融风波再起。2019年7月8日,诺亚财富发布公告称公司旗下的歌斐资管发行的产品为承兴国际控股提供了34亿元的供应链贷款,对应资产为承兴和京东的应收账款。然而,京东公开表示承兴涉嫌伪造和京东的业务合同对外诈骗,该业务并不存在。该供应链融资业务的风险暴露引发了各方对供应链金融业务“雷区”的思考。我们在前期报告《供应链金融的业务模式分析》中分析了供应链金融业务模式及发展趋势,现在此基础上对供应链金融中涉及的“雷区”进行总结。

1.1、有别于传统信贷的融资模式

传统的信贷融资模式下,金融机构主要是通过评估融资主体的信用状况以及抵押物价值来提供授信,在供应链金融模式下,资金提供方弱化对融资主体的信用以及抵押物要求,转为对产业链上的交易状态进行综合评价,针对单笔或者多笔交易提供融资服务。主要表现为几个方面的特点:一是与货物交易密切相关,二是资金使用具有确定性,三是要求对使用资金进行动态监管。因此,供应链金融模式下,偿债资金具有“封闭性、自偿性”的特点,自偿性的保障来自于对融资项下的贸易进行有效控制,封闭性的保障来自于对产业链上下游的整合以及对资金的动态监控。

1.2、业务模式呈现多样化的趋势

供应链金融在我国时间虽然不长,但业务模式呈现多样化的趋势。一是资金来源多样化。除了传统的商业银行、商业保理机构、还有P2P平台、小贷公司、以及资产证券化等衍生模式提供资金。二是参与主体多样化。业务的主导方由核心企业拓展到专业供应链服务公司、电商平台等企业类型。业务多样化也意味着复杂度上升、监管难度加大。

2、供应链金融的“雷区”在哪里?

供应链金融是区别于传统授信的融资模式,针对单笔或者多笔交易提供融资服务,具有“封闭性、自偿性”的特点。理论上能够完美降低信用风险、减少损失,实际业务中的雷区在哪里?

2.1、对操作监督的要求较高

操作风险是供应链金融最难防范的风险。供应链金融是以实体经济中产业链上下游真实交易关系为基础,利用交易过程中产生的应收账款、预付账款、以及可用于抵质押的存货进行融资服务。理论上,供应链金融的融资模式完美地构筑了隔离融资主体信用风险的“防火墙”,但对该融资模式的操作监督要求较高。

2.1.1、雷区一:未能提前识别虚假贸易

金融机构首先审核交易背景是否真实,真实的贸易背景是供应链金融业务开展的基础,一旦贸易背景失真,该融资业务的偿债来源便无从落实。只有真实的贸易关系才能产生现金流,以及相应的物流,及后期的应收账款收益权。否则,该笔融资无法兑付的可能性较大。

理论上,可以通过严格的审核识别交易背景是否真实,这便要求供应链金融业务的流程尽可能细致、完善,将虚假贸易杜绝在外。但这对金融机构风险审核能力要求较高。包括甄别交易流程上的单据、凭证是否符合合同的要求,是否符合常规交易相关的操作。此外,还包括融资对应的应收账款的存在性/合法性出现问题,否则存在同一笔应收账款多次质押、重复质押等问题。

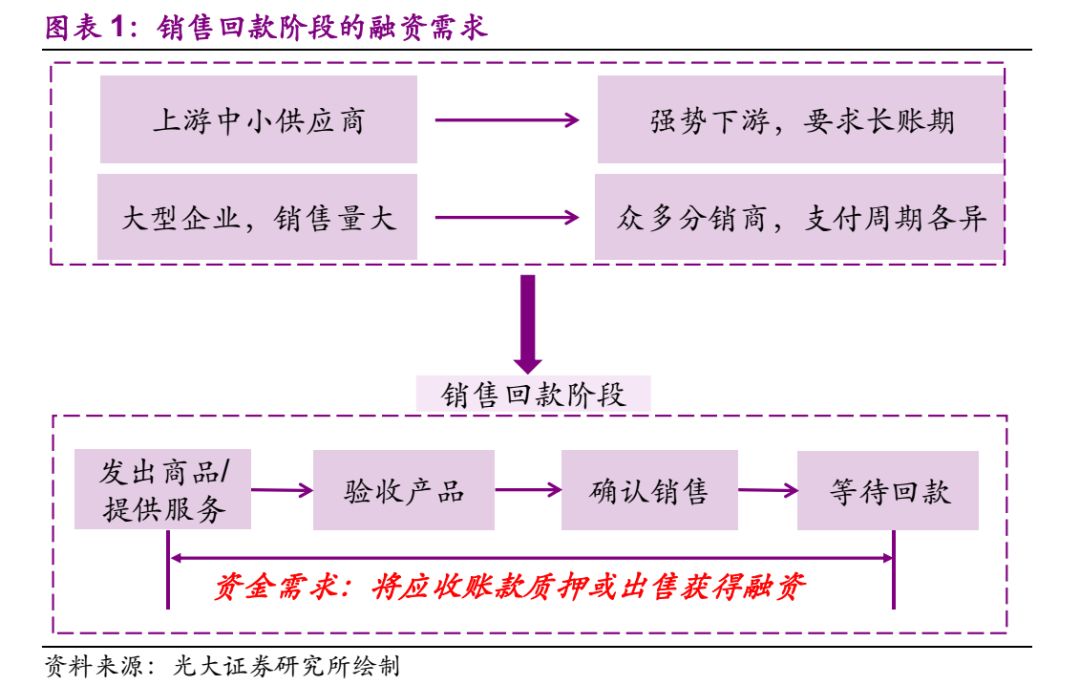

业务模式:应收账款质押模式下的供应链融资业务

例如,上游供应商从销售完毕至等待回款这个阶段,形成了应收账款,这个阶段的融资需求都是为了加快销售回款。甚至后续的回款的基础是贸易背景的真实性。

案例:华业资本应收账款

2018年9月26日,华业资本发布公告称,其子公司投资的应收账款未按期回款触发了差额补足义务,共计8.88亿元,占华业资本2017年底经审计净资产的13.06%。该应收账款为恒韵医药对陆军军医大学第一、第二、第三附属医院的应收账款,但《债权转让协议》中列示的债务遭到医院方面否认并说明公章伪造,债务并不真实。

华业资本投资的101.89亿元应收账款转让方均为恒韵医药,自有资金购买27.75亿元,其余为杠杆加购。恒韵医药伪造公章、合同,存量应收账款面临部分或全部无法收回的风险。

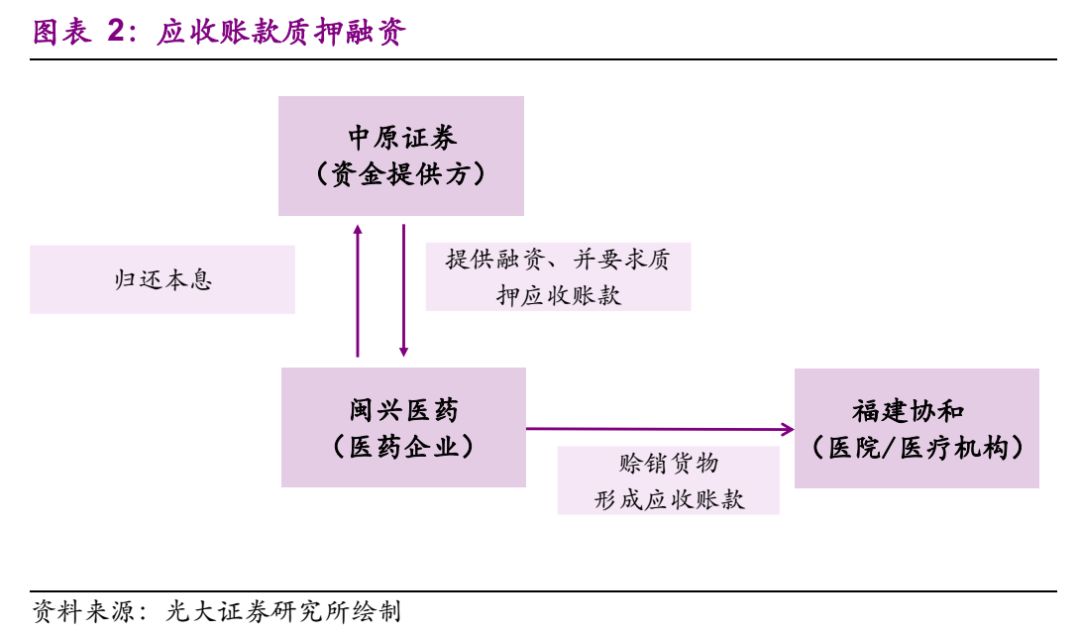

案例:中原证券

中原证券通过信托计划向闽兴医药提供资金,闽兴医药以其对福建协和的应收账款为底层资产向信托投资人支付本息,并承担差额补足义务。然而福建协和表示双方并不存在高达上亿的应收账款,闽兴医药涉嫌伪造医院印章行为。

2.1.2、雷区二:对物流/仓储监管不到位

其次,金融机构需对整个供应链交易的流程环节严格把控。供应链金融业务往往要求物流、信息流、资金流三者统一,然而在实际操作中,监管压力、难度较大,尤其是银行对货物的监管难度较大。银行通常缺乏仓储管理能力,依赖第三方物流企业对货物进行监管,意味着贷后风险管控这一重要环节依托第三方,可能存在物流企业的实际监管能力与金融机构的期望与要求不匹配的风险。部分物流/仓储企业管理粗放、信息化程度低,导致无法及时更新货物的状态,造成监管脱节。或者借款企业与物流/仓储企业合谋伪造仓单,导致同一商品重复质押、质押商品被非法挪用等,进而使得供应链金融项下的押品落空。

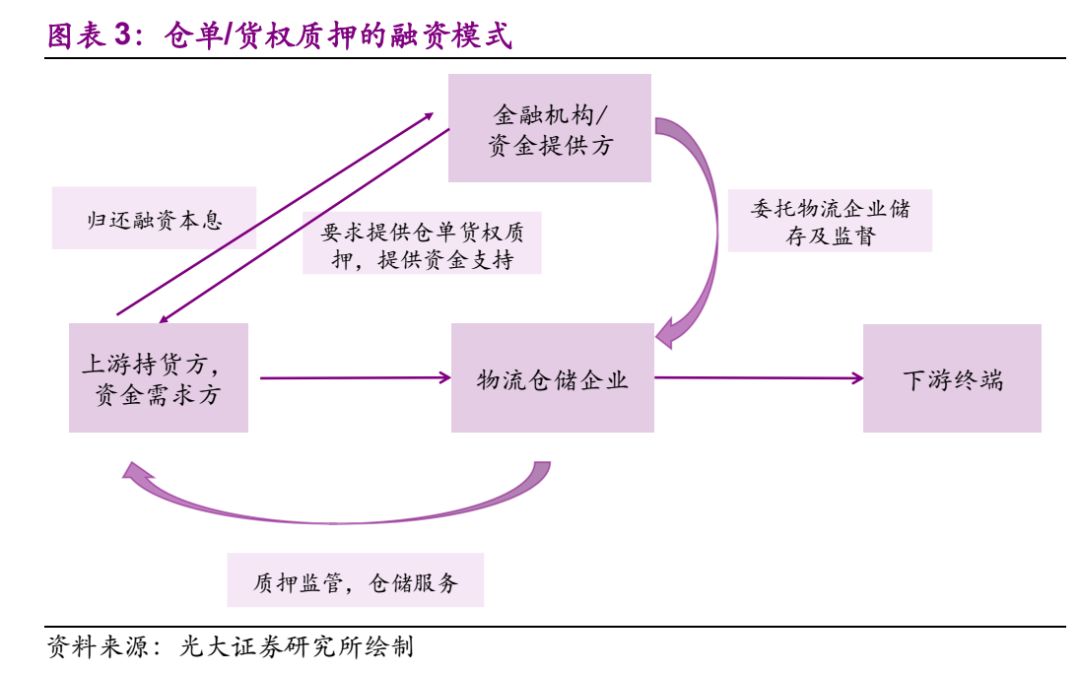

业务模式:货权质押模式下的供应链融资业务

在实际运用中,大宗商品贸易企业拥有货物的控制权,是这类融资的主要需求主体。这种情况下,金融机构通常根据仓单提供资金支持,以仓单标的物为质权,为债权实现提供担保手段,并且借助外部物流仓储企业作为监管方来实现对货物的把控。

案例:青岛港

涉案企业青岛德诚矿业有限公司的融资质押品是铝锭、电解铝、氧化铝等动产质押。由于质押物数量较多,该仓储业务委托青岛港完成。然而德诚矿业利用青岛港出具的仓单向金融机构进行重复质押融资,实际银行贷款敞口超过10亿元。此案件至少显示出两方面失职之处:一是银行疏于贷后风险管理,完全依托第三方物流机构青岛港,另一方面仓储物流企业监管不到位。

2.1.3、雷区三:其他操作细节上存在瑕疵

供应链金融的监管环节中涉及众多细节要求,例如,应收账款是否确权,还款资金是否进入专项管理帐户,资金/资产的监管是否实现闭环等这些细节上的要求。避免操作细节上的瑕疵,对于供应链金融业务的安全具有较为重大的意义。

2.2、对市场风险的预判

2.2.1、雷区一:货物/押品价格下跌

供应链金融中的交易基础主要是商品交易,因此,供应链金融中的抵押物主要是动产,表现形式为货物,业内称之为“货押”,并且融资额度往往与货物价值相挂钩。

市场价格波动带来的潜在损失,导致授信敞口扩大。例如,货物价格大幅度下跌,造成价值小于融资敞口,或者作为抵押物的有价证券市场价格下跌,从而无法起到较好的风险覆盖作用。

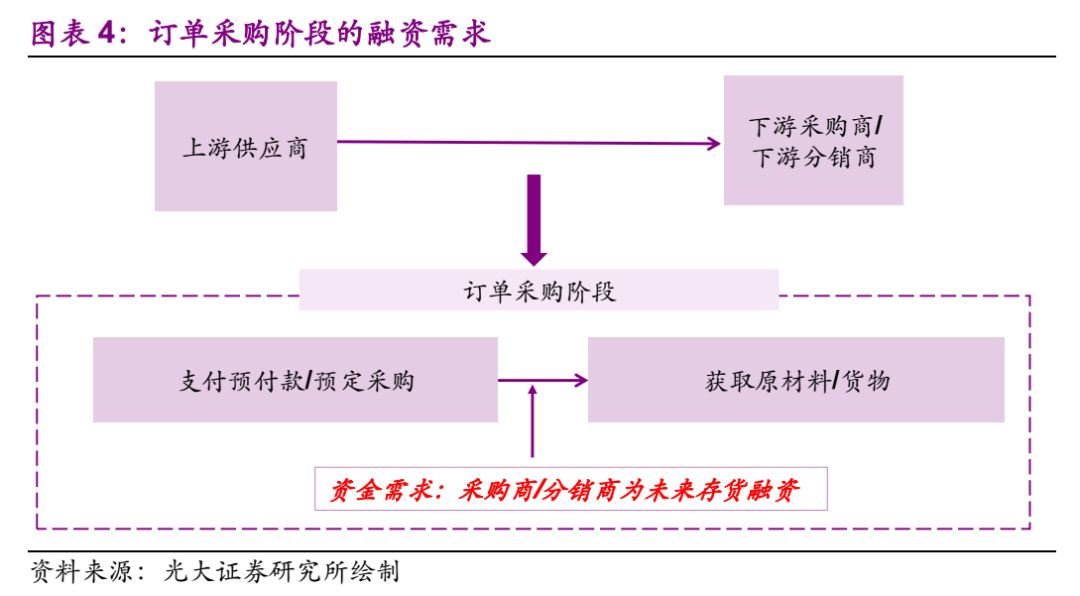

业务模式:未来存货融资模式下的供应链融资业务

预付款模式下,未来提货权/存货可作为融资项下的质物,获得融资支持。一旦融资主体无法按时偿还融资款,金融机构可将余下货物/或者剩余的提货单处置变现。这要求货物具有较强的增值保值,耐储存、易变现等特点。

2.2.2、雷区二:产业链价值面临收缩

供应链金融业务依赖于产业链,需要关注产业链的发展状况。一旦行业处于产能过剩状态,产品最终销售将面临压力,产业链的价值无法实现会带来难以抵抗的信用风险。为了规避市场或者行业的风险,供应链金融只能在持续或者稳定发展的行业中实施,对于限制性的行业或者夕阳型行业,实施供应链金融会具有较大的风险,这是因为行业形势走低会直接使供应链运营遭受损失,进而影响到融资资金安全。因此,需要分析各个参与成员之间的经营状况与整个供应链的发展前景。

2.3、对信用资质的判断

2.3.1、雷区一:担保方的信用资质较弱

在供应链金融模式下,交易产生的现金流能够偿付融资额度。但在偿付存在不确定性的情况下,往往要求借款人提供反担保,或者第三方担保,从而降低企业之间信息不对称的风险,提升偿付的偿付能力。此时,需要贷款机构审核担保人的信用资质,结合其过往的财务表现以及生产经营状况,综合评价其偿付能力。对于中小企业普遍存在的交叉持股、相互担保现象需要提高关注。

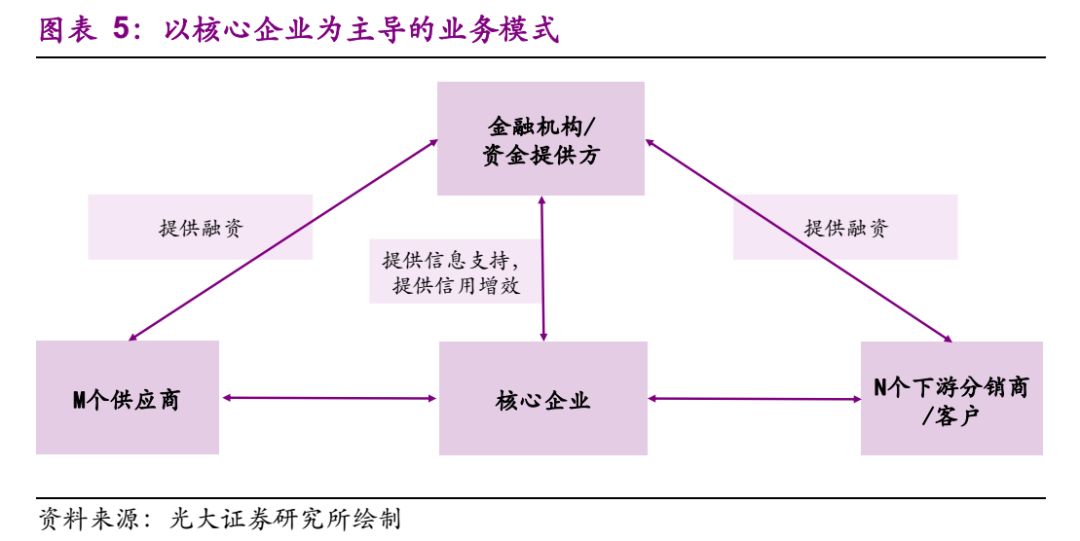

2.3.2、雷区二:核心企业的信用资质恶化

以核心企业为主导的供应链金融模式最为常见,金融机构出于对核心企业资信的认可向供应链上下游提供资金支持。此类供应链一般存在于重资产行业,核心企业对产业链上下游往往有较强的控制力度,呈现“M+1+N”运作模式,例如汽车、重工机械等。

业务模式:以核心企业为主导的供应链融资业务

依托核心企业信用开展供应链金融是最为广泛开展的模式。由于款项回笼依赖核心企业的付款能力,因此核心企业经营状况和发展前景决定了上下游企业的生存状况和交易质量。一旦核心企业信用出现问题,必然会随着供应链条扩散到上下游企业,影响到供应链金融的整体安全。

3、总结

供应链金融理论上很完美,但实践中需要防范“雷区”。从对操作风险审核的角度来讲:一是提前识别虚假贸易,二是强化物流/仓储监管,三是尽可能避免操作上的瑕疵。从对市场风险预判的角度来讲:一是选择增值保值,耐储存、易变现的货物;二是对行业产业链的发展有前瞻性的认识。从对信用资质判断的角度来讲:一是审核融资项下担保方的担保能力及意愿;二是审核核心企业的信用资质。总的来讲,供应链金融业务开展需要选择诚实授信的交易对手,此外融资项下还需要做到“小额、分散、短期”,以期能更好地分散风险。

4、风险提示

供应链金融往往涉及交易环节上的各方主体,操作存在一定的复杂度,需要密切关注各环节是否符合法律法规要求。此外,供应链金融业务依赖产业链,需要关注产业链的发展状况。

◈来源:光大证券固收研究