中小企业融资贵、融资难的问题,一直以来备受关注。央行统计数据显示,今年前7个月,银行业小微企业贷款增加1.6万亿元,增速持续高于同期其他类贷款增速。

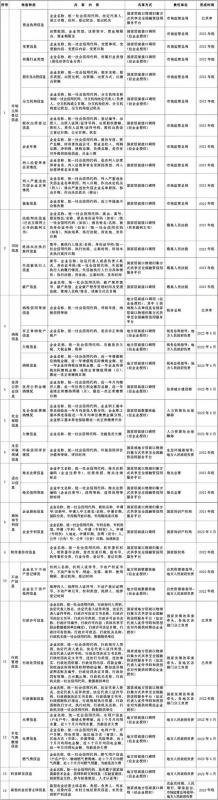

证券时报记者近日走访浙江多家企业发现,不少制造业企业一方面由于缺乏流动资金,不得不通过银行贷款融资;另一方面,却有大量票据、应收账款等流动资产“趴”在账上,形成沉淀资源、亟待盘活。为盘活企业流动性、综合降低成本,浙商银行推出池化融资平台、应收款链平台、易企银平台三大平台。

盘活企业存量资产

巨化集团是全国最大氟化工基地,企业间票据结算较多。该集团副总会计师、财务部长汪利民表示,此前,该集团票据多,金额、期限不匹配,流转成本高;且集团下辖40多家分子公司,因为地域障碍,许多财务资源游离在集中管理体系之外,降低了周转效率。

位于湖州市经济开发区的电池研发生产商微宏动力,下游客户都为整车制造商,多以票据结算,且面额多是千万元起步,而其上游供应商以中小企业居多,支付金额小且零散;如何将下游支付的票据拆分给上游的中小企业一度让微宏动力的财务总监杭铁根感到烦恼,管理票据繁琐耗时,小票质押盘活难,只能“趴”在账上。

数据显示,截至2017年,全国实际结算商业汇票业务1648万笔、金额16.77万亿元,作为企业尤其是商贸、工业制造业企业的重要流动资产,票据却因各种问题而难以发挥其准现金作用。

“全线上操作的池化融资平台帮我们了却了这个烦恼。” 汪利民说,“不仅出票流程便捷、效率高,之前两三天的工作现在两三个小时就完成了;同时,我们可以更灵活地盘活存量票据,节约资金成本,加强集团内部成员公司间的资源整合调度。”

这个池化融资平台来自浙商银行。该行人士比喻称,这相当于银行为企业建了一个金融资产的“蓄水池”,企业可以把票据、应收账款、理财产品等资产质押入池,灵活转化成随时可用、额度可调节的融资产品,达到“蓄水、分流”效果。

相比其他银行,浙商银行池化融资平台入池门槛相对较低。据该行相关人士解释,“小银行、小面额、短余期等流通难的票据,符合条件都能入池,不挑客、不挑票;企业在线上电票入池质押、开票一键完成。”此外,入池的集团公司成员之间,可彼此调剂使用额度。

据介绍,截至今年6月末,巨化集团累计入池票据金额27.27亿元、池下累计融资28.38亿元、融资余额4.4亿元,每年节约集团财务成本约2000万元。

“输血”中小微企业

事实上,除了现金和票据结算,企业大都采取账期的方式延后支付。截至2017年末,我国规模以上工业类企业的应收账款余额为13.48万亿元,平均约占企业流动资产的25.2%。因此,一旦下游企业回款慢,将影响公司的资金周转速度和经营现金流。然而,要激活应收账款链条,确认难、登记手续太繁琐、流转困难是行业公认的问题。

新能源电池龙头超威集团在全球范围内拥有108家分子公司,牵连着上千家上下游企业和经销商。该集团副总裁开明敏表示,“长久以来应收账款积压催生的‘三角债’最让人头疼。”

另一家公司光明铁道控股遇到的问题是账期长、金额大。“采购公司产品的都是轨道交通项目的建设方,金额大、账期长,导致我们公司的应收账款较多。”该公司办公室主任李彩琴说,“这是行业惯例,短期内难有改变,所幸有银行流动性服务的支持。”

2017年,浙商银行运用区块链技术研发了应收款链平台,把企业的应收、应付账款转化为电子支付结算和融资工具。通过浙商银行的“池化融资平台+应收款链平台”金融方案,超威集团与上下游的应收账款往来,都可以在“链上”完成质押保兑、盘活融资。

微宏动力供应链上游的中小微企业,进入应收款链平台之后,融资由难变易。“上游供应商们不再需要抵押物,就能借力核心企业的授信融到钱,而且线上操作、方便快捷。”微宏动力财务总监杭铁根介绍说,上游小企业的融资成本显著降低。

此外,浙商银行还搭建了易企银平台,用以降低产业链整体成本。记者获悉,截至2018年6月末,该行三大平台服务企业超19400户,累计入池资产超13000亿元。