——专访义乌农商银行党委书记、董事长 陈文学

记者:张铭研

春暖花开,战“疫”终将胜利。近期,生产生活秩序呈加快恢复的态势,有序有力推动复工复产成为当务之急。但是,由于各个行业、各个地区复工复产进度不同,不少小微企业及相关单位遭遇了资金链紧张的问题。

陈文学对《贸易金融》记者表示,金融机构要树立“救企业就是救自己的”理念,积极参与小微企业复工复产,充分利用好现有的国家政策,帮助小微企业转型升级和资金扶持,让小微企业渡过难关,从而有效地化解小微企业金融风险。

作为农村金融的主力军和地方金融的排头兵,义乌农商银行认真贯彻落实国家制定的各项政策措施,为受疫情影响的小微企业复产复工提供坚实的金融保障。

30亿元专项资金 助力企业复工复产

义乌农商银行今年以来一手抓疫情防控,一手抓复工复产。率先本地金融机构推出十项疫情时期特殊政策,主要内容包括特列专项资金、特殊利率优惠政策、特色外汇服务、特殊还款政策等等。

值得一提的是,义乌农商银行设立30亿元专项资金。其中20亿元为助力复工复产专项贷款资金;10亿元为减负专项贷款资金,用于受疫情影响暂时受困但发展有前景的经营主体的存量贷款利率优惠。

同时,为落实义乌市委市政府《关于支持小微企业和市场经营户复工健康发展四条意见》,全面推开2个月贷款基础利率“零利息”,预计减息对象超6000户,全年优惠总额4600多万元。

可以说,本次疫情加速了银行线上化产品的发展。

据记者了解,义乌农商银行线上金融产品主要有:一是500万(含)以下小微企业循环贷业务。二是“浙里掌上贷”。三是在“丰收互联”手机银行整合上线“浙里贷”“市民闪贷”“志愿汇信用贷”等个人线上信贷产品。四是设立“线上存款超市”,上架“福存”系列存款产品。

其中,“浙里掌上贷”。依托浙江省金融综合服务平台,在浙江政务服务APP“浙里办”开通“浙里掌上贷”模块功能,上架“战疫振兴贷”“工业振兴贷”“科创贷”“法拍贷”等“抗疫专项产品”,重点支持受疫情影响较大的物流运输、批发零售、住宿餐饮等行业的小微企业,实现利率优惠、流程简化和线上办理,真正建立了银企线上对接服务,有效满足疫情期间企业合理的融资需求。

金融科技解决小微企业融资难题

金融产品线上化的背后离不开金融科技的不断发展。陈文学表示,基于大数据、人工智能、区块链等前沿科技,对小微企业信用风险进行全面画像,不仅解决了小微企业信息不对称问题,而且优化了小微企业的贷款审批进程,在提升金融服务效率方面效果显著,也满足了小微企业迫切的融资需求,同时,实现了更为精准的反欺诈和实时的风险防控,一定程度上解决了部分小微企业贷款难的问题,是一种很好的解题思路。

目前,此次疫情是对银行科技实力的一次检阅,同时让小微企业面临一次较大的洗牌。尤其是一些季节性比较明显的从事制造业、交通运输、住宿餐饮、旅游、零售的小微企业,将承受的压力更大,这将引发小微金融新一轮新的信贷风险。

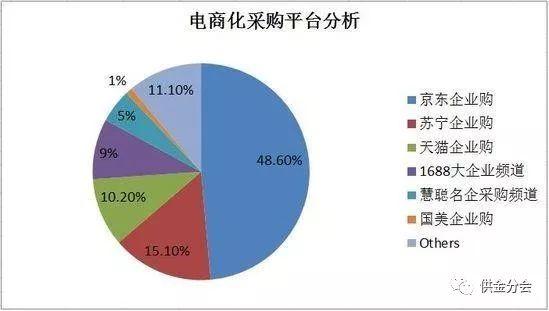

在日常推进服务小微工作中,还伴随以下突出问题:一是小微企业制度不健全,现金流评估难以把握,缺少抵押担保方式,义乌农商银行放贷时主要还是以抵质押、保证担保方式为主,部分小微企业申请信用贷款时,获得的授信额度普遍偏低,不能全面满足小微企业融资需求。二是近几年义乌以电商为代表的小微企业发展较快,但生命周期短,信贷支持面临风险防控的压力较大。

针对于这些风险问题,义乌农商银行不断完善风险防控机制。下一步,将推动建立大数据共享机制,与义乌市大数据中心等大数据平台合作,利用资金优势和风控优势,完善反欺诈模型运用,推进小微企业信贷信息风险共享联防。

此外,义乌农商银行还将分行业推进,以行业龙头建立授信模型,逐步递推深入各行业触角。与义乌市交通运输局建立战略合作,与交运行业建立异业联盟和信息共享平台,打通银企信息沟通桥梁,逐渐解决信息不对称问题,从而促进义乌农商银行资金精准支持小微企业。

丰富产品线 打造“与民企最亲的银行”

目前,随着央行定向降准等货币政策工具的实施以及各地的积极探索,小微企业融资服务已呈现出“量增、面扩、价降”的积极变化。

陈文学进一步表示,“但在国家政策催化引领下,监管部门对银行小微业务提出明确的增速要求,国有大型银行普遍设立普惠金融部,城商行、股份制商业银行和农商行等金融机构也不断完善基础设施,加大金融科技投入,把小微金融作为未来发展的‘蓝海’,小微金融未来将迎来黄金发展期。”

近年来,义乌农商银行以打造“与民企最亲的银行”为定位,聚焦实体经济需求,通过加大小微企业信贷投放、主动让利减轻小微企业负担、创新服务举措等措施全力支持小微企业渡难关,实现了与小微企业同成长、共繁荣。2019年,全行小微企业贷款余额313亿元,以本地金融机构17%的资金来源,发放了全市25%的小微贷款,荣获 “全国地方金融十佳支持小微企业银行”“浙江省民企最满意银行”“浙江金融投资优秀企业”等荣誉称号,地方金融主力军地位进一步彰显。

义乌农商银行根据小微企业发展阶段不同、行业不同、地域不同的特点,为其“量体裁衣”,筑起了一条种类丰富、特色鲜明的金融产品线。

义乌农商银行主要从信贷、服务、成本三个方面给小微企业花式“补血”。

在信贷方面,保证供给。义乌农商银行围绕加大民营重点领域信贷投放、优化民营小微企业金融服务等方面,率先出台“畅通融资通道 助力企业发展”十项举措。加大城市有机更新、基础设施建设、重大招商引资项目等重点领域信贷投放。下发金融支持小微园区建设行动方案,整合租金贷、税银通、物业贷、科创贷等产品和服务,全面满足园区企业主、入园企业的金融需求。

目前已与28个小微园区签订战略合作协议,向212户小微园区企业发放贷款6.22亿元。打破“凡贷必保”的传统观念,大力发展无抵押、无担保的信用贷款产品,配套推出厂房按揭贷、小微循环贷、拍易贷等产品,充分满足民营小微企业周期性用款需求。

推广应用政策性担保合作,到目前已签订10亿元振兴贷担保合作协议,发放“新农贷”“惠农贷”1088万元。申请15亿元支小再贷款,定向投放民营小微企业,全力攻坚小微企业融资的“最后一公里”。

在金融服务方面,按照“三服务”要求,大力开展 “百名干部大走访”活动,深入镇(街),走进企业一线,了解小微企业生产经营、融资需求等多方面的情况,梳理走访企业“四张名单”“三张清单”,实行“客户经理+小微企业”一对一的上门服务。

义乌农商银行作为浙江首创的企业金融顾问制度成员单位,积极发挥企业金融顾问作用,为民营企业发展提供综合化服务。通过“转贷通”平台,缓解小微企业融资“先还后贷”压力,使企业无需筹集资金就能达到续贷目的,彻底解决了企业借助外部高成本搭桥资金倒贷问题,实现了中小企业流动资金贷款到期与续贷的无缝对接。开办至今累计发放6854笔、金额894.57亿元,合作银行达到20家,为1770家企业节约转贷成本7.15亿元。

在资金成本方面,义乌农商行主动降低普惠型小微企业融资成本。降低小微企业抵押贷款利率1.2%以上,同时降低小微企业信用、保证贷款利率,为1120户小微企业减少融资利息支出3385万元。严格执行监管部门“七不准”“四公开”要求,严格规范服务收费,杜绝不合理的收费或变相收费,避免不合理的附加条件,切实减轻小微企业的负担。

下一步,义乌农商银行将在巩固微贷技术成果、推广应用“信贷工厂”模式的基础上,探索实施小微企业供应链融资,从数据分析、产品创新、流程设计等方面入手,实现金融服务小微企业的场景化渗透与客群下沉,提高对小微企业的信贷支持能力与服务效率。